¡Averigua cuánto te devuelve Hacienda por cada hijo a cargo y aprovecha los beneficios fiscales!

Si tienes hijos a tu cargo, debes saber que puedes beneficiarte de diferentes deducciones y ayudas fiscales por parte de Hacienda. Estas medidas están diseñadas para apoyar económicamente a las familias, ayudándoles a cubrir los gastos relacionados con la crianza y educación de los niños. Es importante conocer cuánto te devuelve Hacienda por cada hijo a cargo, ya que esto puede suponer un alivio significativo en tu economía familiar.

En este artículo te explicaremos detalladamente cómo funcionan las deducciones por hijos a cargo, qué requisitos debes cumplir para poder acceder a ellas y cómo calcular el importe que te corresponde. Además, te ofreceremos algunos consejos útiles para aprovechar al máximo todos los beneficios fiscales disponibles. No pierdas la oportunidad de recibir ayuda económica por tener hijos a tu cargo y descubre cuánto te devuelve Hacienda por cada uno de ellos.

- Cuáles son los beneficios fiscales por tener hijos a cargo

- Cómo puedo determinar cuánto me devuelve Hacienda por cada hijo

- Qué documentos necesito para solicitar el beneficio fiscal de hijos a cargo

- Cuál es la edad límite para recibir el beneficio fiscal por hijos a cargo

- Puedo recibir el beneficio fiscal por hijos a cargo si mi hijo no vive conmigo

- En qué casos puedo perder este beneficio fiscal

- Hay alguna restricción en cuanto al número de hijos para recibir este beneficio fiscal

- Cuál es el procedimiento para solicitar el reembolso por hijos a cargo a través de la declaración de impuestos

- Se pueden incluir gastos adicionales relacionados con los hijos en la solicitud del beneficio fiscal

- Existe un límite de ingresos para poder recibir el beneficio fiscal por hijos a cargo

Cuáles son los beneficios fiscales por tener hijos a cargo

Si tienes hijos a cargo, es importante conocer los beneficios fiscales a los que puedes acceder. Estos beneficios pueden ayudarte a reducir tu carga impositiva y obtener un reembolso de Hacienda. A continuación, te explicaremos cuáles son estos beneficios y cómo puedes aprovecharlos al máximo.

1. Deducción por maternidad/paternidad

Una de las principales ventajas fiscales por tener hijos es la deducción por maternidad o paternidad. Esta deducción consiste en una cantidad económica que puedes restar de tu declaración de impuestos si eres madre o padre de un menor de edad.

La cantidad exacta de esta deducción varía según cada caso y país, pero suele ser significativa. Además, en algunos casos, esta deducción puede ser incluso mayor si el niño tiene alguna discapacidad o enfermedad crónica.

Para poder beneficiarte de esta deducción, debes cumplir con ciertos requisitos establecidos por la ley. Estos requisitos suelen incluir tener la guarda y custodia del menor, estar al corriente en el pago de tus impuestos y presentar la documentación requerida.

2. Reducción de la base imponible

Otro beneficio fiscal por tener hijos a cargo es la reducción de la base imponible. Esto significa que podrás disminuir el monto total de tus ingresos sujetos a impuestos, lo que se traduce en un menor importe a pagar.

La cuantía de esta reducción también puede variar según cada país y circunstancias personales. En muchos casos, esta reducción se aplica de forma automática, pero en otros puede ser necesario solicitarla al realizar la declaración de impuestos.

3. Deducción por gastos de cuidado de hijos

Si has tenido que contratar servicios de guardería o cuidadores para tus hijos, es posible que puedas deducir parte de estos gastos en tu declaración de impuestos. Esta deducción está diseñada para ayudar a los padres a hacer frente a los costos relacionados con el cuidado de sus hijos mientras trabajan.

Al igual que en los casos anteriores, la cuantía exacta de esta deducción puede variar según cada país y situación personal. Es importante conservar las facturas y recibos de los gastos de cuidado de hijos, ya que deberás justificarlos al presentar tu declaración de impuestos.

4. Beneficios adicionales

Además de las deducciones mencionadas anteriormente, existen otros beneficios fiscales que puedes aprovechar si tienes hijos a cargo. Estos pueden incluir reducciones en tarifas de transporte público, descuentos en actividades culturales y deportivas, entre otros.

Cada país tiene sus propias regulaciones y beneficios fiscales específicos, por lo que es importante estar informado y consultar con un experto en temas fiscales o revisar la legislación vigente.

Tener hijos a cargo puede otorgarte una serie de beneficios fiscales que te permitirán ahorrar dinero y obtener un reembolso de Hacienda. Es fundamental estar informado sobre estos beneficios y cumplir con los requisitos establecidos para poder disfrutar de ellos. No dudes en consultar con un profesional si necesitas más información o asesoramiento personalizado sobre tu situación fiscal.

Cómo puedo determinar cuánto me devuelve Hacienda por cada hijo

Si eres padre o madre, es importante que estés al tanto de los beneficios fiscales a los que puedes acceder por tener hijos a cargo. Una de las consultas más frecuentes está relacionada con cuánto dinero te devuelve Hacienda por cada hijo. En este artículo te explicaremos cómo puedes determinar esta cantidad y así aprovechar al máximo los beneficios fiscales a los que tienes derecho.

1. Consulta la normativa fiscal vigente

El primer paso para determinar cuánto te devuelve Hacienda por cada hijo es consultar la normativa fiscal vigente en tu país. Cada país tiene sus propias leyes y regulaciones en cuanto a los beneficios fiscales por tener hijos a cargo, por lo que es importante estar actualizado en este aspecto.

La mayoría de los países establecen un monto fijo o una deducción por cada hijo a cargo, aunque también puede depender del nivel de ingresos o de otras circunstancias particulares.

Visita el sitio web oficial de la agencia tributaria de tu país o busca información actualizada en otros recursos confiables relacionados con la fiscalidad y los impuestos.

2. Verifica los requisitos necesarios

Una vez que estés familiarizado con la normativa fiscal vigente, debes verificar cuáles son los requisitos necesarios para acceder a estos beneficios fiscales. Por lo general, se requiere que el hijo esté a cargo del contribuyente y cumpla ciertos criterios, como ser menor de edad o tener una discapacidad reconocida.

Es importante leer detenidamente los requisitos y asegurarte de cumplir con todos ellos para poder obtener el máximo beneficio fiscal por cada hijo a cargo.

3. Realiza los cálculos correspondientes

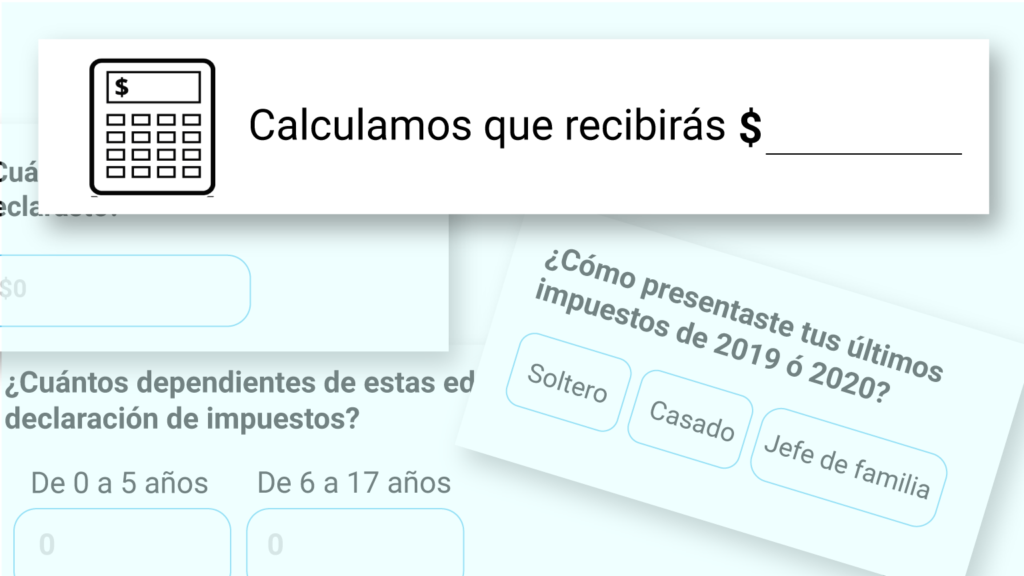

Una vez que conozcas la normativa vigente y hayas verificado que cumples con los requisitos necesarios, es hora de realizar los cálculos correspondientes para determinar cuánto te devuelve Hacienda por cada hijo.

Puedes utilizar herramientas en línea específicas para calcular estos beneficios fiscales o bien consultar a un profesional en materia tributaria que te pueda brindar asesoramiento personalizado.

Ten en cuenta que estos cálculos pueden variar dependiendo de las circunstancias personales y los ingresos del contribuyente, así como de otras deducciones o créditos fiscales a los que pueda acceder.

4. Presenta correctamente tu declaración de impuestos

Una vez que hayas determinado cuánto te devuelve Hacienda por cada hijo, es fundamental presentar correctamente tu declaración de impuestos para poder beneficiarte de estos incentivos fiscales.

Asegúrate de incluir todas las deducciones y beneficios a los que tienes derecho, proporcionando la documentación requerida y siguiendo todas las indicaciones establecidas por la agencia tributaria correspondiente.

Determinar cuánto te devuelve Hacienda por cada hijo requiere conocer la normativa fiscal vigente, verificar los requisitos necesarios, realizar los cálculos pertinentes y presentar correctamente la declaración de impuestos. Aprovecha al máximo los beneficios fiscales por tener hijos a cargo y asegúrate de recibir el reembolso adecuado por parte de la agencia tributaria.

Qué documentos necesito para solicitar el beneficio fiscal de hijos a cargo

Para poder solicitar el beneficio fiscal por hijos a cargo, es importante contar con los documentos correctos que respalden esta situación. A continuación, te indicamos cuáles son los documentos necesarios que debes presentar:

1. Libro de familia

El libro de familia es uno de los documentos fundamentales para demostrar la existencia de los hijos a cargo. Este documento oficial acredita el estado civil y las relaciones familiares, y en él se inscriben los datos personales de los progenitores y los hijos.

2. DNI o NIE de los padres

Es necesario presentar el Documento Nacional de Identidad (DNI) o el Número de Identificación de Extranjero (NIE) de los padres para acreditar su identidad y relación con los hijos a cargo.

3. Certificado de empadronamiento

El certificado de empadronamiento es un documento que acredita el domicilio habitual de los padres y sus hijos. Es importante que este certificado esté actualizado y refleje la residencia real de la familia.

4. Declaración de la renta

La declaración de la renta es necesaria para poder solicitar el beneficio fiscal por hijos a cargo. Deberás presentar la última declaración de la renta realizada por los padres, donde se reflejen los ingresos y deducciones correspondientes.

5. Certificado de discapacidad (si procede)

En caso de que alguno de los hijos a cargo tenga alguna discapacidad reconocida, deberás presentar el correspondiente certificado de discapacidad emitido por los organismos competentes. Este documento será fundamental para acceder a determinadas deducciones fiscales adicionales.

6. Informe médico (si procede)

En situaciones especiales donde se requiera justificar la dependencia o enfermedad crónica de un hijo a cargo, será necesario presentar un informe médico detallado que respalde dicha situación. Este informe debe ser expedido por un médico especialista y contar con toda la información relevante sobre la condición del menor.

Estos son los principales documentos que deberás tener preparados al solicitar el beneficio fiscal por hijos a cargo. Recuerda que es importante presentarlos de manera correcta y actualizada, ya que la falta de alguno de ellos podría retrasar o dificultar el proceso de obtención de este beneficio. ¡Aprovecha los beneficios fiscales que te corresponden!

Cuál es la edad límite para recibir el beneficio fiscal por hijos a cargo

El beneficio fiscal por hijos a cargo es una ventaja que otorga Hacienda para ayudar a las familias a hacer frente a los gastos relacionados con la crianza de hijos. Sin embargo, hay una edad límite establecida para recibir este beneficio.

Según la normativa vigente, el límite de edad para poder disfrutar del beneficio fiscal por hijos a cargo es hasta los 25 años. Esto significa que los padres podrán beneficiarse de esta deducción en su declaración de la renta mientras el hijo esté dentro de ese rango de edad.

Es importante destacar que la edad límite se refiere a la fecha en la cual se realiza la declaración de la renta, y no necesariamente coincide con la edad del hijo en el momento en que se producen los gastos.

Por ejemplo, si un hijo cumple 25 años en el mes de enero, pero los gastos relacionados con su manutención y educación se realizaron durante todo el año fiscal, los padres podrán incluir esos gastos como parte del beneficio fiscal en la declaración correspondiente.

Es fundamental tener en cuenta que, además del límite de edad, existen otros requisitos y condiciones para poder acceder al beneficio fiscal por hijos a cargo. Por lo tanto, es recomendable informarse adecuadamente y consultar con un profesional en materia de impuestos para asegurarse de cumplir con todos los requisitos establecidos por Hacienda.

El beneficio fiscal por hijos a cargo tiene una edad límite de hasta los 25 años. Los padres podrán deducir los gastos relacionados con la crianza de sus hijos siempre y cuando se cumplan todas las condiciones y requisitos establecidos por Hacienda.

Puedo recibir el beneficio fiscal por hijos a cargo si mi hijo no vive conmigo

¡Buena pregunta! Muchas personas se preguntan si pueden recibir el beneficio fiscal por hijos a cargo incluso si su hijo no vive con ellos. La respuesta es sí, es posible recibir este beneficio incluso si tu hijo no reside en tu hogar.

Según la legislación vigente, Hacienda reconoce el derecho a solicitar el beneficio fiscal por hijos a cargo a aquellos contribuyentes que cumplan con los requisitos establecidos, independientemente de si el hijo vive o no en el mismo domicilio.

Es importante destacar que para poder acceder a esta deducción, deberás cumplir con ciertos requisitos establecidos por Hacienda. Algunos de estos requisitos son:

- Tener la guarda y custodia legal del hijo.

- Que el hijo dependa económicamente de ti.

- Que el hijo no tenga ingresos superiores al mínimo establecido.

Es crucial tener en cuenta que el beneficio fiscal por hijos a cargo puede variar según cada situación particular. Dicha variación puede depender de factores como la edad del hijo, el número de hijos a cargo, entre otros.

Por lo tanto, si cumples con los requisitos mencionados anteriormente, no dudes en solicitar el beneficio fiscal por hijos a cargo, sin importar si tu hijo vive contigo o no. Recuerda que cada euro ahorrado en impuestos es un beneficio directo para tu economía personal.

En qué casos puedo perder este beneficio fiscal

Es importante tener en cuenta que existen algunos casos en los cuales se puede perder el beneficio fiscal por cada hijo a cargo. A continuación, enumeraremos algunas situaciones en las que esto puede ocurrir:

1. Superar los límites de ingresos

Uno de los requisitos para recibir esta ayuda es cumplir con unos límites de ingresos establecidos por Hacienda. Si tus ingresos anuales superan dichos límites, perderás automáticamente este beneficio fiscal. Es importante estar al tanto de cuáles son estos límites y asegurarse de no excederlos en ningún momento.

2. No presentar correctamente la declaración de la renta

Para poder beneficiarte de esta deducción, es imprescindible presentar correctamente la declaración de la renta. Si no lo haces o si cometes algún error en el proceso, es posible que pierdas este beneficio y debas devolver el dinero recibido en concepto de deducción por hijos a cargo.

3. Cambios en la situación familiar

Otro factor a tener en cuenta es cualquier cambio en tu situación familiar que pueda afectar a tu derecho a recibir esta deducción. Por ejemplo, si te divorcias y dejas de ser el tutor legal del menor, es probable que pierdas el beneficio fiscal asociado a él. Del mismo modo, si tienes un hijo pero luego deja de ser considerado a tu cargo según la legislación vigente, también puedes perder este beneficio.

4. Incumplimiento de requisitos adicionales

Además de los requisitos básicos, es posible que existan otros requisitos adicionales dependiendo de tu situación particular. Estos requisitos pueden variar según la comunidad autónoma en la que residas o según factores como el nivel de discapacidad del menor. Si no cumples con estos requisitos adicionales, es probable que pierdas el beneficio fiscal por cada hijo a cargo.

5. Fraude o mala fe

Finalmente, es importante mencionar que cualquier intento de fraude o mala fe por parte del solicitante puede resultar en la pérdida del beneficio fiscal. Esto incluye proporcionar información falsa o engañosa, omitir datos relevantes o aprovecharse indebidamente de esta deducción de manera intencionada. Es fundamental actuar siempre de manera honesta y transparente para evitar consecuencias legales y la pérdida de este beneficio.

Aunque contar con el beneficio fiscal por cada hijo a cargo puede suponer un alivio económico significativo, es esencial conocer las circunstancias en las que este se puede perder. Mantenerse informado sobre los requisitos y cumplir con todas las obligaciones establecidas por Hacienda garantizará que puedas disfrutar de este beneficio de manera legal y sin contratiempos.

Hay alguna restricción en cuanto al número de hijos para recibir este beneficio fiscal

¡Buenas noticias para las familias! Si estás pensando en tener hijos o ya tienes uno, dos o incluso más, debes saber que el sistema fiscal español ofrece beneficios específicos para aquellos quienes tienen hijos a su cargo. Ahora bien, es posible que te preguntes si existe algún tipo de restricción en cuanto al número de hijos para poder acceder a estos beneficios fiscales.

En España, no existe una limitación en términos del número de hijos para recibir este beneficio fiscal. Esto significa que tanto si tienes un hijo como si tienes cinco, tendrás derecho a aprovechar los beneficios fiscales asociados. Es importante destacar que estos beneficios pueden variar dependiendo de cada comunidad autónoma y otras circunstancias particulares, por lo que es fundamental estar informado sobre las regulaciones específicas en tu área.

Es precisamente por esta razón que resulta fundamental asesorarse adecuadamente para entender cómo funciona este sistema y qué requisitos se deben cumplir para obtener dichos beneficios. En muchos casos, será necesario presentar la documentación correspondiente que acredite la situación familiar y demostrar que el hijo o hijos están a tu cargo.

Ahora que has descubierto que no hay ninguna restricción en cuanto al número de hijos para recibir beneficios fiscales, es hora de aprovechar al máximo estas ventajas. Recuerda que cada hijo a cargo puede significar un mayor retorno de impuestos, lo cual puede ser de gran ayuda para tu economía familiar. ¡No dudes en consultar con un experto en materia fiscal para asegurarte de obtener todos los beneficios disponibles!

Cuál es el procedimiento para solicitar el reembolso por hijos a cargo a través de la declaración de impuestos

Cuando se trata de optimizar tu declaración de impuestos y aprovechar los beneficios fiscales por tener hijos a cargo, es importante entender el procedimiento para solicitar el reembolso correspondiente por parte de Hacienda. A continuación, te explicaremos detalladamente cómo puedes hacerlo.

Paso 1: Recopila toda la documentación necesaria

Antes de comenzar con tu declaración de impuestos, debes asegurarte de recopilar todos los documentos necesarios que respalden tu situación como padre o madre de familia. Estos documentos pueden incluir, entre otros, el certificado de nacimiento de tus hijos, el libro de familia, y cualquier otro documento que acredite legalmente tu responsabilidad como tutor.

Paso 2: Accede al formulario correspondiente en la página web de Hacienda

Una vez que hayas reunido toda la documentación requerida, dirígete al sitio web oficial de Hacienda y busca el formulario específico para solicitar el reembolso por hijos a cargo. Este formulario suele estar disponible durante el período de declaración de impuestos, así que debes asegurarte de presentarlo dentro del plazo establecido.

Paso 3: Completa el formulario con la información solicitada

Una vez que hayas accedido al formulario, deberás completarlo con la información solicitada. Esto incluirá detalles sobre tus hijos, como sus nombres, fechas de nacimiento y números de identificación fiscal (NIF). También deberás proporcionar tu propia información personal, así como cualquier otro dato que se requiera para verificar tu situación y calcular el monto del reembolso.

Paso 4: Adjunta la documentación requerida

Junto con el formulario, es posible que se te solicite adjuntar la documentación necesaria que respalde las afirmaciones hechas en tu solicitud de reembolso. Esto puede incluir fotocopias de los certificados de nacimiento, el libro de familia u otros documentos relevantes. Asegúrate de revisar cuidadosamente los requisitos especificados por Hacienda y asegurarte de cumplir con todos ellos antes de enviar tu solicitud.

Paso 5: Presenta la solicitud

Una vez que hayas completado el formulario y adjuntado la documentación correspondiente, llega el momento de presentar tu solicitud de reembolso. Dependiendo de las opciones disponibles en el sitio web de Hacienda, podrás enviar electrónicamente todos los documentos o deberás imprimir la solicitud y enviarla por correo postal. Asegúrate de seguir las instrucciones proporcionadas por Hacienda para garantizar que tu solicitud sea procesada correctamente.

Paso 6: Realiza un seguimiento de tu solicitud

Después de presentar tu solicitud, es importante realizar un seguimiento regularmente para estar al tanto del estado de la misma. Hacienda puede tardar algún tiempo en procesar todas las solicitudes recibidas, por lo que es fundamental mantenerse informado y estar preparado para proporcionar cualquier información adicional que pueda ser solicitada.

Recuerda que cada caso es único y que la cantidad de reembolso a la que tienes derecho dependerá de diferentes factores, como tus ingresos, el número de hijos a cargo y la legislación fiscal vigente. Si tienes alguna duda o necesitas asesoramiento adicional, te recomendamos contactar con un profesional en materia de impuestos para obtener la orientación adecuada.

Aprovechar los beneficios fiscales por tener hijos a cargo puede ser una gran ayuda para tu economía familiar, así que no pierdas la oportunidad de solicitar el reembolso correspondiente. Sigue estos pasos y cumple adecuadamente con los requisitos establecidos por Hacienda para asegurarte de obtener el máximo beneficio fiscal posible.

Se pueden incluir gastos adicionales relacionados con los hijos en la solicitud del beneficio fiscal

Si tienes hijos a cargo, es importante que conozcas los beneficios fiscales a los que tienes derecho. Uno de ellos se refiere a la devolución de impuestos por hijo a cargo, que puedes reclamar en tu declaración de la renta. Pero ¿sabías que también puedes incluir gastos adicionales relacionados con tus hijos en esta solicitud?

En la solicitud del beneficio fiscal por hijo a cargo, Hacienda te permite incluir ciertos gastos adicionales que hayas tenido durante el año. Estos gastos pueden estar relacionados con la educación, la salud o incluso el cuidado del niño.

En cuanto a los gastos relacionados con la educación, puedes incluir matrículas escolares, material didáctico, uniformes, libros y actividades extraescolares. Es importante conservar los comprobantes de todos estos gastos para poder presentarlos ante Hacienda cuando realices tu declaración de la renta.

En el caso de los gastos relacionados con la salud, puedes incluir los pagos de seguros médicos, tratamientos dentales, gafas, medicamentos y cualquier otro gasto médico que hayas tenido para tus hijos durante el año fiscal.

Además, también puedes incluir los gastos de guardería o de cuidadores, en el caso de que hayas tenido que contratar a alguien para cuidar de tus hijos mientras trabajas.

Recuerda que para poder incluir estos gastos en la solicitud del beneficio fiscal por hijo a cargo, debes contar con los comprobantes correspondientes que demuestren que has realizado esos gastos. Por lo tanto, asegúrate de guardar todos los recibos y facturas relacionados con los gastos adicionales de tus hijos.

Es importante mencionar que estos gastos adicionales no se suman a la devolución económica directa por hijo a cargo, sino que te permiten obtener un mayor beneficio fiscal al momento de realizar tu declaración de la renta. Por lo tanto, es fundamental que los tengas en cuenta y los incluyas en tu solicitud para aprovechar al máximo los beneficios a los que tienes derecho.

Si tienes hijos a cargo, no pierdas la oportunidad de incluir los gastos adicionales relacionados con ellos en tu solicitud del beneficio fiscal. Recuerda conservar los comprobantes de todos tus gastos y presenta esta documentación correctamente ante Hacienda al realizar tu declaración de la renta. ¡Aprovecha al máximo los beneficios fiscales a los que tienes derecho!

Existe un límite de ingresos para poder recibir el beneficio fiscal por hijos a cargo

Si estás interesado en conocer cuánto te devuelve Hacienda por cada hijo a cargo, es importante tener en cuenta que existe un límite de ingresos establecido para poder recibir este beneficio fiscal. Es decir, no todas las personas que tienen hijos a cargo pueden solicitar y disfrutar de las deducciones fiscales correspondientes.

El límite de ingresos varía anualmente y está determinado por varios factores, como el número de hijos y la situación laboral de los padres. En general, se establece un umbral de ingresos máximo para poder optar a estas deducciones.

Es esencial conocer y mantenerse actualizado sobre esta información, ya que es posible que si tus ingresos superan el límite establecido, no puedas beneficiarte de las ventajas fiscales por tener hijos a cargo.

¿Cómo calcular cuánto te devuelve Hacienda por cada hijo a cargo?

Para calcular cuánto te devuelve Hacienda por cada hijo a cargo, debes tener en cuenta diversos factores, como la edad del hijo, la situación laboral y los ingresos de los padres.

En primer lugar, debes saber que las deducciones fiscales por hijos a cargo se aplican directamente a tu declaración de la renta. Si eres trabajador por cuenta ajena, deberás incluir la información necesaria en tu declaración anual. Por otro lado, si eres autónomo, deberás tener en cuenta estas deducciones al realizar tus pagos trimestrales.

Para calcular el importe exacto que te corresponde, puedes utilizar las herramientas que Hacienda pone a disposición de los contribuyentes. Estas herramientas te permiten simular tu declaración de la renta, introduciendo los datos correspondientes a tus hijos y tus ingresos. De esta manera, podrás obtener una estimación precisa de cuánto te devolverá Hacienda por cada hijo a cargo.

Beneficios fiscales adicionales

Además de las deducciones fiscales por tener hijos a cargo en el ámbito del IRPF, existen otros beneficios fiscales que también pueden ser aprovechados por las familias. Algunos ejemplos son:

Reducción en el IVA:En algunos productos y servicios destinados exclusivamente a niños, como los pañales o la comida infantil, se aplica un tipo reducido de IVA. Esto implica un ahorro considerable para las familias con hijos a cargo.Bonificaciones en las cuotas a la Seguridad Social:En determinados casos, los autónomos pueden beneficiarse de reducciones o bonificaciones en sus cotizaciones a la Seguridad Social por tener hijos a cargo.Subvenciones y ayudas específicas:Dependiendo de tu lugar de residencia y de tu situación económica, es posible que tengas acceso a subvenciones o ayudas específicas dirigidas a familias con hijos a cargo. Estas ayudas pueden estar relacionadas con la educación, la vivienda, la conciliación laboral, entre otras.

Conocer cuánto te devuelve Hacienda por cada hijo a cargo implica tener claridad sobre los límites de ingresos establecidos y utilizar las herramientas adecuadas para calcular el importe exacto. Además, es importante estar informado sobre los beneficios fiscales adicionales que se pueden aprovechar como familia con hijos a cargo. No dudes en consultar con un asesor fiscal o investigar en los sitios web oficiales de Hacienda para estar al tanto de las últimas actualizaciones y novedades relacionadas con este tema.

1. ¿Cuánto dinero me devuelve Hacienda por cada hijo a cargo? Depende de tu situación personal y tus ingresos, pero generalmente puedes recibir entre 1.200 y 2.400 euros al año por cada hijo a cargo.

2. ¿Qué beneficios fiscales puedo obtener por tener hijos a cargo? Puedes beneficiarte de la deducción por maternidad, el mínimo por descendientes, el incremento en el mínimo familiar y reducciones en el IRPF.

3. ¿Cómo puedo solicitar las deducciones por hijos a cargo? Debes incluir la información correspondiente en tu declaración de la renta anual, como los datos personales de tus hijos y sus NIF.

4. ¿Puedo recibir las deducciones si mi hijo no vive conmigo? Sí, siempre y cuando sigas siendo su tutor legal y cumplas con los requisitos establecidos por Hacienda para las deducciones por hijos a cargo.

5. ¿Hay límite de edad para poder solicitar las deducciones por hijos a cargo? Generalmente, se puede solicitar hasta que el hijo cumpla 25 años, aunque existen excepciones por discapacidad u otras situaciones especiales.

Deja una respuesta