Edad de jubilación: Descubre cómo saber cuándo podrás retirarte y disfrutar de tu merecido descanso

La edad de jubilación es un tema importante que afecta a muchas personas en todo el mundo. Es el momento en que una persona deja de trabajar y comienza a disfrutar de su merecido descanso después de años de contribuir al sistema laboral. Sin embargo, con el aumento de la esperanza de vida y los cambios en el mercado laboral, la edad de jubilación ha sido objeto de debate y reformas en muchos países.

Hablaremos sobre la edad de jubilación y cómo saber cuándo podrás retirarte. Discutiremos factores como la legislación vigente, los sistemas de seguridad social y las tendencias actuales en el mercado laboral. También analizaremos algunas estrategias para planificar la jubilación y asegurarte de tener suficientes recursos financieros para disfrutar de tu retiro sin preocupaciones. ¡Sigue leyendo para obtener más información sobre cómo prepararte para tu futuro!

- Cuál es la edad de jubilación en mi país y cómo puedo averiguarla

- Cuáles son los factores que determinan cuándo puedo jubilarme

- Cuántos años de cotización necesito para poder jubilarme

- Existe alguna forma de jubilarse antes de la edad habitual

- Qué beneficios adicionales puedo obtener si decido trabajar más allá de la edad de jubilación

- Cómo puedo calcular cuánto dinero tendría en mi pensión de jubilación

- Cuáles son las opciones para mantener un ingreso estable durante la jubilación

- Es posible combinar la jubilación con algún empleo a tiempo parcial

- Cuáles son las ventajas de comenzar a planificar mi jubilación desde temprana edad

- Existen penalidades o restricciones al solicitar la jubilación anticipada

- Preguntas frecuentes (FAQ)

Cuál es la edad de jubilación en mi país y cómo puedo averiguarla

La edad de jubilación es un tema de suma importancia para todos los trabajadores, ya que marca el momento en el cual podrán retirarse del mundo laboral y comenzar a disfrutar de su merecido descanso. Sin embargo, cada país establece diferentes edades de jubilación, lo que puede generar cierta confusión entre las personas.

Para saber cuál es la edad de jubilación en tu país, existen diversas formas de obtener esa información de manera precisa y confiable. Una opción es consultar directamente con el sistema de seguridad social o institución encargada de regular las pensiones en tu país. Por lo general, estas entidades cuentan con páginas web donde brindan toda la información necesaria sobre la edad de jubilación, así como también los requisitos y trámites correspondientes.

Otra opción es acudir a un asesor financiero especializado, quien podrá guiarte en el proceso de determinar tu edad de jubilación. Estos profesionales cuentan con conocimientos actualizados y pueden ayudarte a evaluar diferentes escenarios, considerando factores como años de cotización, expectativas de vida, y posibles cambios en la legislación.

Cómo calcular tu propia edad de jubilación

Si deseas calcular tu propia edad de jubilación, existen algunas herramientas y fórmulas que pueden ser útiles. A continuación, te mostraremos un ejemplo sencillo:

- Primero, debes verificar tu edad actual. Toma en cuenta si ya has cumplido años parciales o completos desde tu último cumpleaños.

- A continuación, investiga cuál es la edad de jubilación establecida en tu país. Esta información suele estar disponible en páginas web gubernamentales o a través de consultas directas a las entidades correspondientes.

- Resta tu edad actual a la edad de jubilación. Por ejemplo, si actualmente tienes 40 años y la edad de jubilación es de 65 años, la operación sería: 65 - 40 = 25.

- El resultado obtenido es la cantidad de años que te faltan para alcanzar la edad de jubilación.

Es importante tener en cuenta que este cálculo es solo una aproximación y puede variar según cada situación particular. Otros factores como los años cotizados, régimen de pensión, condiciones laborales y expectativas personales también pueden influir en la edad de jubilación.

Conocer la edad de jubilación en tu país es fundamental para poder planificar tu futuro financiero y personal. Averigua cuál es esa edad y considera hacer un cálculo personalizado teniendo en cuenta los factores relevantes en tu caso. Recuerda que cuanto antes empieces a planificar y ahorrar para tu jubilación, mejor preparado estarás para disfrutar de un merecido descanso sin preocupaciones económicas.

Cuáles son los factores que determinan cuándo puedo jubilarme

La edad de jubilación es un tema que genera muchas preguntas y dudas en las personas. Muchos se preguntan cuándo podrán retirarse y disfrutar de su merecido descanso después de años de trabajo. Sin embargo, determinar la edad de jubilación no es tan sencillo como parece, ya que existen varios factores que influyen en esta decisión.

1. Legislación laboral

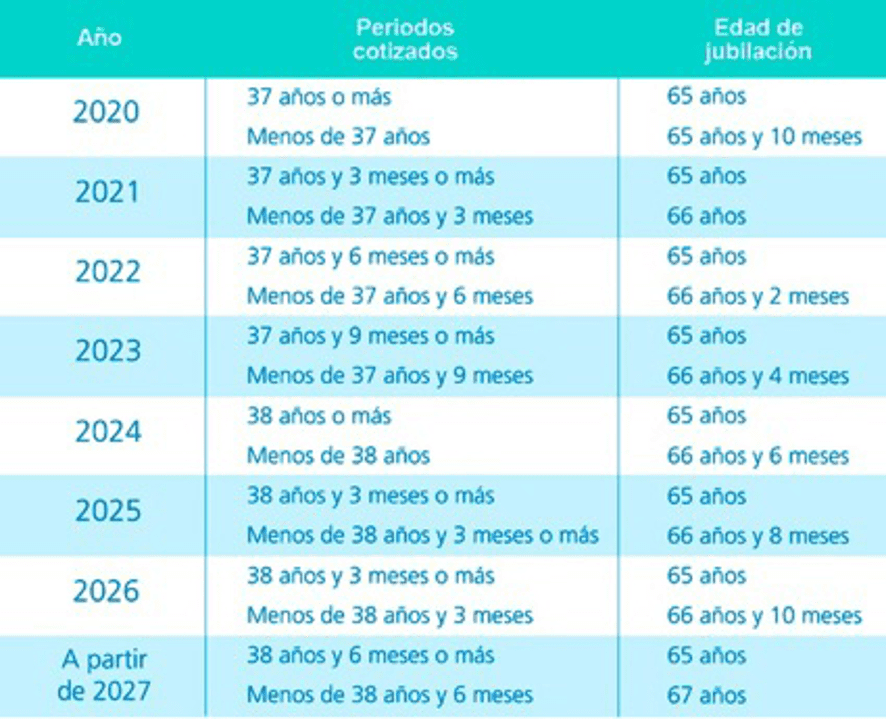

El primer factor a tener en cuenta es la legislación laboral vigente en cada país. Cada país tiene su propia normativa respecto a la jubilación, por lo que es importante estar al tanto de las leyes y regulaciones que aplican en tu lugar de residencia. En algunos países, la edad de jubilación puede variar en función del tipo de trabajo realizado o del número de años cotizados.

2. Sistema de seguridad social

El sistema de seguridad social también juega un papel fundamental en la determinación de la edad de jubilación. En muchos países, existe un sistema de pensiones que otorga una prestación económica a aquellas personas que han alcanzado la edad de jubilación establecida por ley. Este sistema puede estar financiado mediante cotizaciones realizadas por los trabajadores durante su vida laboral. Por lo tanto, es importante conocer las reglas y requisitos para acceder a este beneficio.

3. Estado de salud

Otro factor a considerar es el estado de salud de cada persona. En algunos casos, la salud puede ser determinante a la hora de decidir cuándo jubilarse. Si una persona tiene problemas de salud graves o crónicos, es posible que deba adelantar su jubilación para cuidar de su bienestar y calidad de vida. Por otro lado, si una persona goza de buena salud y se siente capaz de seguir trabajando, puede optar por retrasar su jubilación.

4. Situación económica

La situación económica personal también influye en la decisión de jubilarse. Muchas personas necesitan contar con un ingreso estable para poder mantener su estilo de vida durante la jubilación. Por lo tanto, es importante evaluar si se cuenta con los recursos financieros necesarios para jubilarse en el momento deseado. En algunos casos, puede ser necesario ahorrar o invertir dinero para garantizar una jubilación cómoda y sin preocupaciones.

5. Planificación financiera

La planificación financiera es clave para determinar cuándo jubilarse. Es necesario evaluar cuánto dinero se necesita para mantener un nivel de vida adecuado durante la jubilación y hacer los cálculos correspondientes. Además, es recomendable contar con un plan de ahorro previo que permita acumular los recursos necesarios para jubilarse en el momento deseado. Una buena planificación financiera puede marcar la diferencia entre una jubilación tranquila y una llena de preocupaciones económicas.

6. Expectativas personales

Por último, no podemos dejar de lado las expectativas y deseos personales de cada individuo. Algunas personas sueñan con jubilarse temprano y disfrutar de su tiempo libre, mientras que otras prefieren continuar trabajando y contribuyendo a la sociedad. Es importante escuchar nuestros propios deseos y evaluar qué nos hace sentir más felices y realizados. La edad de jubilación debe ser una decisión personal, basada en nuestras propias necesidades y metas.

La edad de jubilación es un tema complejo que debe ser abordado teniendo en cuenta diversos factores. La legislación laboral, el sistema de seguridad social, el estado de salud, la situación económica, la planificación financiera y las expectativas personales son algunas de las variables que debemos considerar al momento de determinar cuándo podemos retirarnos y disfrutar de nuestro merecido descanso. No existe una respuesta única, ya que cada persona es única y tiene sus propias circunstancias. Lo importante es tomar decisiones informadas y adaptadas a nuestras necesidades y metas individuales.

Cuántos años de cotización necesito para poder jubilarme

La edad de jubilación es un tema crucial para cualquier persona que trabaje y aspire a disfrutar de su merecido descanso después de años de arduo trabajo. Sin embargo, saber cuándo podrás jubilarte no solo depende de la edad que tengas, sino también de los años de cotización que hayas acumulado a lo largo de tu vida laboral.

Para poder jubilarte, es necesario tener una cierta cantidad de años de cotización. Esta cantidad puede variar según el país en el que te encuentres, ya que cada sistema de seguridad social tiene sus propias regulaciones. En general, se estipula un mínimo de años de cotización que varía entre 35 y 40 años.

Es importante destacar que estos años de cotización no necesariamente tienen que ser consecutivos. Esto significa que si has tenido periodos de desempleo o no has trabajado de manera continua, esos periodos no afectarán tu derecho a jubilarte. Lo que importa es que, en total, hayas alcanzado la cantidad mínima de años de cotización requeridos.

Cómo calcular los años de cotización

Calcular los años de cotización puede ser confuso, especialmente si has tenido periodos de trabajo en diferentes empleos o has estado por cuenta propia. Afortunadamente, existen diversas herramientas y organismos que pueden ayudarte a hacer esta estimación de manera precisa.

Uno de los primeros pasos para calcular tus años de cotización es tener a mano tu vida laboral. Este documento, que puedes obtener a través de la seguridad social de tu país, muestra todos los periodos de trabajo que has tenido a lo largo de tu vida.

Una vez que tengas tu vida laboral, podrás sumar los años de cotización en cada periodo. Por ejemplo, si has trabajado durante 10 años en un empleo y durante otros 5 años como autónomo, tendrás un total de 15 años de cotización. Es importante tener en cuenta que algunos periodos pueden contabilizarse de manera parcial, dependiendo de las horas trabajadas o los ingresos generados.

Si no estás seguro de cómo calcular tus años de cotización, puedes acudir a la seguridad social de tu país o a profesionales especializados en el tema. Ellos podrán realizar los cálculos necesarios teniendo en cuenta todos los aspectos relevantes de tu historial laboral.

Las implicaciones de tener más años de cotización

Tener más años de cotización puede tener diversas implicaciones en tu jubilación. En muchos sistemas de seguridad social, tener más años de cotización se traduce en una pensión más elevada. Esto se debe a que, al haber cotizado más tiempo, se considera que has contribuido de manera más significativa al sistema.

Además, tener más años de cotización puede darte acceso a beneficios adicionales, como la posibilidad de jubilarte anticipadamente. Algunos países permiten a las personas con un determinado número de años de cotización jubilarse antes de alcanzar la edad oficial de jubilación.

Por otro lado, es posible que en algunas situaciones acumular más años de cotización no impacte de manera significativa tu jubilación. Esto puede ser especialmente relevante si ya has alcanzado la cantidad mínima de años de cotización requeridos para poder jubilarte.

Los años de cotización son un elemento clave para determinar cuándo podrás jubilarte y disfrutar de tu merecido descanso. Asegúrate de calcular de manera precisa tus años de cotización y entender las implicaciones que estos tienen en tu jubilación. Recuerda que contar con una planificación financiera adecuada y buscar asesoramiento profesional puede ayudarte a tomar decisiones informadas sobre tu retiro.

Existe alguna forma de jubilarse antes de la edad habitual

La edad de jubilación es un tema que preocupa a muchas personas. Después de décadas de trabajo duro, es comprensible que todos anhelen el momento en que puedan retirarse y disfrutar de su merecido descanso. Sin embargo, la mayoría de las veces, la edad de jubilación está determinada por la ley y los sistemas de seguridad social de cada país.

En muchos países, existe una edad de jubilación establecida a nivel legal. Esta suele ser la edad en la cual se espera que las personas se retiren y comiencen a recibir beneficios de jubilación. Generalmente, esta edad se encuentra entre los 60 y los 65 años, dependiendo del país y el sistema de pensiones correspondiente.

Sin embargo, algunas personas pueden preguntarse si hay alguna forma de jubilarse antes de la edad habitual. La respuesta a esto puede variar según el país y las circunstancias individuales.

Opciones para jubilarse anticipadamente

En algunos casos, es posible jubilarse antes de la edad habitual a través de ciertas opciones disponibles en el sistema de seguridad social. Una de estas opciones puede ser la jubilación anticipada, que permite a las personas retirarse antes de alcanzar la edad legal de jubilación.

Para acceder a la jubilación anticipada, generalmente deben cumplirse ciertos requisitos establecidos por el sistema de seguridad social. Estos requisitos pueden incluir tener una determinada cantidad de años cotizados al sistema, haber alcanzado una cierta edad mínima y estar dispuesto a recibir beneficios de jubilación reducidos.

Es importante tener en cuenta que la jubilación anticipada puede tener un impacto en el monto de las prestaciones que se recibirán a lo largo de la vida. Al retirarse antes de la edad establecida, es posible que los beneficios sean reducidos. Sin embargo, esto puede ser una opción válida para aquellos que desean disfrutar de su jubilación temprana y están dispuestos a hacerlo con una pensión menor.

Otra opción para jubilarse antes de la edad habitual puede ser a través de planes privados de jubilación o ahorro personal. Estos planes permiten a las personas ahorrar dinero durante su vida laboral y utilizar esos ahorros para solventar su retiro antes de alcanzar la edad legal de jubilación.

Es importante investigar y explorar todas las opciones disponibles en tu país y sistema de seguridad social para determinar si existe alguna forma de jubilarse antes de la edad habitual. Cada país tiene sus propias reglas y regulaciones, por lo que es fundamental informarse adecuadamente y buscar asesoramiento profesional si es necesario.

No importa cuál sea la opción elegida, planificar el retiro con anticipación y tomar decisiones financieras inteligentes puede ayudarte a alcanzar tus metas de jubilación antes de tiempo. Recuerda que disfrutar de tu merecido descanso no tiene por qué esperar hasta la edad de jubilación oficial, siempre y cuando estés preparado financieramente y hayas evaluado todas las opciones disponibles.

Qué beneficios adicionales puedo obtener si decido trabajar más allá de la edad de jubilación

Trabajar más allá de la edad de jubilación puede traer consigo una serie de beneficios adicionales que pueden resultar muy atractivos para muchas personas. Aunque la jubilación se considera el momento en que uno deja de trabajar y comienza a disfrutar del merecido descanso, hay quienes deciden continuar trabajando por diversas razones.

Una de las principales ventajas de trabajar más allá de la edad de jubilación es el aspecto financiero. Si bien es cierto que al cumplir la edad de jubilación se tiene derecho a recibir una pensión o prestación económica, esta puede no ser suficiente para mantener el nivel de vida deseado o para cubrir todos los gastos futuros. Al continuar trabajando, se tiene la oportunidad de aumentar los ingresos y ahorrar aún más para la jubilación, lo cual permitirá disfrutar de un retiro más cómodo y sin preocupaciones financieras.

Otro beneficio importante es el retraso en la solicitud de la pensión de jubilación. En muchos países, al solicitar la pensión de jubilación antes de alcanzar la edad establecida, se puede tener una reducción en el monto mensual a recibir. Sin embargo, si se decide seguir trabajando y posponer la solicitud de pensión, se puede acceder a una cantidad mayor de dinero cuando finalmente llegue el momento de retirarse definitivamente.

Además de los beneficios económicos, trabajar más allá de la edad de jubilación también puede tener un impacto positivo en la salud física y mental. Mantenerse activo y ocupado con un trabajo que se disfruta puede contribuir a una mayor calidad de vida y a prevenir algunas enfermedades asociadas con el sedentarismo y la falta de estimulación cognitiva. Asimismo, el contacto social y la sensación de utilidad que proporciona el trabajo pueden generar bienestar emocional y mejorar la salud mental en general.

Es importante destacar que no todas las personas tienen el deseo o la capacidad física de seguir trabajando más allá de la edad de jubilación, y eso está perfectamente bien. La decisión de continuar trabajando debe ser personal y estar basada en las circunstancias individuales de cada persona. Algunas personas optan por dedicarse a actividades voluntarias o de tiempo parcial, mientras que otras prefieren disfrutar plenamente de su retiro. No hay una única respuesta correcta, ya que cada persona tiene sus propias prioridades y metas.

Trabajar más allá de la edad de jubilación puede brindar beneficios financieros, retrasar la solicitud de la pensión, mejorar la salud física y mental, y proporcionar una sensación de utilidad y bienestar emocional. Sin embargo, es importante considerar las circunstancias individuales y tomar la decisión que mejor se adapte a los deseos y necesidades de cada uno. Sea cual sea la elección, lo importante es disfrutar de un merecido descanso tras años de arduo trabajo.

Cómo puedo calcular cuánto dinero tendría en mi pensión de jubilación

Calcular el monto de tu pensión de jubilación es un paso importante para poder planificar tu futuro financiero. Conocer este valor te ayudará a determinar cuál será tu nivel de ingresos una vez que te retires y tomar decisiones informadas sobre tus planes de retiro.

Existen diferentes factores que debes tener en cuenta al realizar este cálculo:

Tiempo de cotización

El primer aspecto a considerar es el tiempo que has estado cotizando a la seguridad social. Generalmente, cuanto más tiempo hayas contribuido, mayor será el monto de tu pensión. El sistema de seguridad social tiene en cuenta los años de cotización para calcular tu pensión, por lo que es fundamental verificar y asegurarte de que todos los períodos de trabajo estén registrados correctamente.

Base reguladora

Otro factor relevante es la base reguladora. La base reguladora es el promedio de las bases de cotización durante los años en los que hayas cotizado. Este valor se calcula dividiendo la suma de las bases de cotización entre el periodo de tiempo en el que hayas cotizado.

Es importante destacar que existen topes máximos y mínimos establecidos para la base reguladora. Es decir, aunque hayas tenido altos ingresos durante tu vida laboral, tu pensión de jubilación estará sujeta a esos límites.

Edad de jubilación

La edad de jubilación también juega un papel fundamental en el cálculo de tu pensión. Dependiendo del país en el que residas, la edad de jubilación podrá ser más temprana o tardía. Además, es posible que existan diferentes reglas de transición o excepciones aplicables a ciertos grupos de trabajadores.

Si decides jubilarte antes de la edad legal de jubilación, ten en cuenta que tu pensión puede verse reducida debido a la aplicación de coeficientes reductores. Por otro lado, si decides retrasar tu jubilación más allá de la edad oficial, podrás beneficiarte de incrementos en el cálculo de tu pensión.

Otros factores

Algunos sistemas de pensiones también tienen en cuenta otros factores adicionales para calcular el monto de la pensión. Estos pueden incluir aspectos como tener hijos a cargo, tener una discapacidad reconocida o haber cotizado durante determinados periodos especiales (por ejemplo, como trabajador autónomo).

Además, es importante considerar si has realizado aportaciones voluntarias a tu plan de pensiones o si tienes otros ingresos adicionales que complementen tu pensión.

Una vez que hayas tenido en cuenta todos estos factores, podrás comenzar a realizar el cálculo de tu pensión utilizando fórmulas específicas o utilizando herramientas y calculadoras online que te ayuden a obtener un estimado más preciso.

Asegúrate de revisar periódicamente tus datos de cotización, ya que cualquier error o fallo en los registros puede afectar significativamente el monto de tu pensión de jubilación. Y recuerda, siempre es recomendable buscar asesoramiento profesional para asegurarte de tomar las decisiones correctas con respecto a tu futuro financiero y planificación de la jubilación.

Cuáles son las opciones para mantener un ingreso estable durante la jubilación

Pensión estatal

Una de las opciones más comunes para mantener un ingreso estable durante la jubilación es acceder a la pensión estatal. La pensión estatal es un beneficio proporcionado por el gobierno que se basa en tus contribuciones al sistema de seguridad social a lo largo de tu vida laboral.

Para calificar para la pensión estatal, generalmente necesitas haber trabajado y contribuido durante un número mínimo de años. Dependiendo del país en el que te encuentres, ese número puede variar, pero suele ser alrededor de 25 a 35 años de contribución.

El monto de la pensión estatal también dependerá de diferentes factores, como tu salario promedio durante tu vida laboral y los años de contribución. Por lo general, cuanto más tiempo hayas contribuido y mayor haya sido tu salario promedio, más alta será tu pensión estatal.

Ahorros personales

Otra opción para mantener un ingreso estable durante la jubilación es contar con ahorros personales. Ahorrar dinero a lo largo de tu vida laboral puede darte la posibilidad de tener una tranquilidad económica durante tu retiro.

Es importante planificar y ahorrar regularmente para asegurarte de acumular suficiente dinero para cubrir tus gastos después de la jubilación. Puedes considerar utilizar cuentas de ahorro individuales o inversión a largo plazo para hacer crecer tus ahorros.

Los expertos recomiendan ahorrar alrededor del 10% al 15% de tu salario cada mes para asegurar una buena cantidad de ahorros para la jubilación. Además, es importante tener en cuenta factores como la inflación y los gastos médicos futuros al hacer cálculos sobre tus necesidades de ahorro.

Pensiones privadas

Las pensiones privadas son otra opción que puedes considerar para mantener un ingreso estable durante la jubilación. Estas pensiones, también conocidas como planes de pensiones complementarios o planes de retiro, son ofrecidas por empresas privadas o instituciones financieras.

A diferencia de la pensión estatal, las pensiones privadas son opcionales y requieren que realices aportes regulares durante tu vida laboral. El monto acumulado en tu plan de pensiones privado dependerá de tus contribuciones y del rendimiento de las inversiones realizadas.

Antes de elegir una pensión privada, es recomendable investigar diferentes opciones y comparar tasas de interés, comisiones y beneficios otorgados. También debes asegurarte de entender los términos y condiciones del plan antes de tomar una decisión.

Inversiones inmobiliarias

Otra forma de mantener un ingreso estable durante la jubilación es a través de inversiones inmobiliarias. Comprar propiedades para alquilar puede generar un flujo constante de ingresos incluso después de tu retiro.

Al invertir en bienes raíces, es importante analizar cuidadosamente las ubicaciones y los mercados inmobiliarios. Considera factores como el crecimiento demográfico, la demanda de vivienda y las perspectivas económicas antes de realizar una inversión.

Además, también es importante tener en cuenta los costos de mantenimiento y los impuestos asociados a las propiedades. Evalúa tus opciones y consulta con expertos antes de tomar decisiones financieras importantes relacionadas con inversiones inmobiliarias.

Hay varias opciones disponibles para mantener un ingreso estable durante la jubilación. Puedes considerar acceder a la pensión estatal, ahorrar regularmente, invertir en pensiones privadas o realizar inversiones inmobiliarias. Cada opción tiene sus propias ventajas y desventajas, por lo tanto, es fundamental realizar una planificación cuidadosa y buscar el asesoramiento adecuado para asegurarte de elegir la estrategia más adecuada para tu situación financiera.

Es posible combinar la jubilación con algún empleo a tiempo parcial

La jubilación es una etapa esperada por muchos trabajadores, ya que representa el momento de disfrutar de un merecido descanso después de años de trabajo. Sin embargo, en algunos casos, la idea de dejar de trabajar por completo puede resultar abrumadora o económica y personalmente inviable para algunas personas.

Es importante destacar que hoy en día es posible combinar la jubilación con algún empleo a tiempo parcial, lo cual ofrece numerosos beneficios tanto económicos como personales.

Beneficios económicos

Un aspecto clave de combinar la jubilación con un empleo a tiempo parcial es que permite mantener cierto flujo de ingresos, lo cual puede ser especialmente beneficioso para aquellas personas que no cuentan con una pensión muy elevada o que desean mantener un estilo de vida activo y cómodo durante su retiro.

Además, al trabajar a tiempo parcial, es posible seguir cotizando a la Seguridad Social, lo cual implica continuar acumulando años de contribución y aumentar de forma progresiva la cuantía de la futura pensión. Esto puede resultar especialmente útil para aquellos trabajadores que comenzaron a trabajar tarde o que han tenido períodos de desempleo prolongados.

Otro beneficio económico de combinar la jubilación con un empleo a tiempo parcial es que permite generar ingresos adicionales sin renunciar por completo al tiempo libre y las actividades de ocio propias del retiro. De esta manera, se pueden mantener los gastos cotidianos cubiertos, realizar viajes o cualquier otra actividad deseada sin tener que preocuparse por la falta de liquidez.

Beneficios personales

Además de los beneficios económicos, combinar la jubilación con un empleo a tiempo parcial también puede aportar importantes beneficios personales. En primer lugar, mantenerse activo laboralmente puede ayudar a preservar la salud mental y física, ya que permite seguir desarrollando habilidades y mantener el contacto social.

Asimismo, trabajar a tiempo parcial en áreas de interés personal puede resultar una experiencia enriquecedora y gratificante, ya que brinda la oportunidad de continuar aprendiendo y contribuyendo en un ámbito profesional concreto. Esto puede generar satisfacción personal y sentido de utilidad, dos elementos fundamentales para disfrutar plenamente del retiro.

Si te estás acercando a la edad de jubilación y te preguntas cómo combinarla con un empleo a tiempo parcial, debes saber que es una opción viable y beneficiosa tanto desde el punto de vista económico como personal. No dudes en explorar las posibilidades y encontrar el equilibrio adecuado que te permita disfrutar de tu merecido descanso y seguir disfrutando de la satisfacción que brinda el trabajo.

Cuáles son las ventajas de comenzar a planificar mi jubilación desde temprana edad

Planificar la jubilación desde una edad temprana es una decisión inteligente que puede brindarte numerosas ventajas a lo largo de tu vida. Aunque pueda parecer lejano, el momento de retirarse llegará más rápido de lo que piensas, por lo que es crucial prepararse adecuadamente.

Una de las principales ventajas de comenzar a planificar tu jubilación desde temprana edad es la posibilidad de ahorrar e invertir de manera más efectiva. Al comenzar a ahorrar en tus años jóvenes, tendrás más tiempo para aprovechar los intereses compuestos y obtener mayores rendimientos sobre tus inversiones.

Otra ventaja importante es la posibilidad de establecer metas realistas y alcanzables. Al tener una idea clara de cuánto dinero necesitarás durante tus años de jubilación, podrás crear un plan financiero sólido y tomar decisiones informadas sobre tu estilo de vida actual. Esto te permitirá llevar un equilibrio entre tus gastos actuales y los ahorros necesarios para asegurar una jubilación confortable.

Además, planificar la jubilación desde temprana edad te brinda la oportunidad de diversificar tus fuentes de ingresos. Dependiendo únicamente de una pensión o seguro social puede resultar insuficiente para cubrir todos tus gastos en la etapa de retiro. Es por eso que es recomendable explorar otras alternativas como inversiones adicionales, emprendimientos o ingresos pasivos.

Otro beneficio significativo de comenzar a planificar tu jubilación desde temprana edad es la reducción del estrés financiero en el futuro. Al tener un plan sólido y un colchón financiero, estarás preparado para enfrentar cualquier imprevisto o emergencia sin preocuparte por tus finanzas. Esto te brindará tranquilidad y la capacidad de disfrutar de tu merecido descanso sin preocupaciones.

Por último, pero no menos importante, planificar la jubilación desde temprana edad te permite aprovechar al máximo los beneficios fiscales y las oportunidades de ahorro que existen en tu país. Muchos gobiernos ofrecen incentivos y ventajas fiscales para fomentar el ahorro y la inversión en planes de jubilación, lo que puede traducirse en un mayor crecimiento de tus ahorros a largo plazo.

No importa cuál sea tu situación actual, siempre es un buen momento para comenzar a planificar tu jubilación. Cuanto antes empieces, mayores serán las ventajas que obtendrás a lo largo de tu vida. Recuerda que la clave está en establecer metas realistas, ahorrar e invertir de manera inteligente, diversificar tus fuentes de ingresos y aprovechar las oportunidades fiscales disponibles. ¡No postergues más este importante paso hacia tu futuro financiero y disfruta de una jubilación cómoda y tranquila!

Existen penalidades o restricciones al solicitar la jubilación anticipada

La jubilación anticipada puede ser una opción atractiva para aquellos trabajadores que desean retirarse antes de la edad establecida. Sin embargo, es importante tener en cuenta que existen penalidades y restricciones asociadas a esta decisión.

En primer lugar, es fundamental entender que la jubilación anticipada puede resultar en una reducción significativa de los beneficios mensuales que se recibirán durante toda la vida jubilatoria. Esto se debe a que el cálculo del monto de la pensión se basa en un coeficiente reductor que toma en consideración la cantidad de años que faltan hasta la edad legalmente establecida para la jubilación.

Por ejemplo, si la edad de jubilación es de 65 años y un individuo decide jubilarse a los 60, es probable que se aplique un coeficiente reductor que disminuya el monto de la pensión mensual. Esta reducción puede variar dependiendo del sistema de seguridad social de cada país.

Además, al optar por la jubilación anticipada, es posible que se enfrenten restricciones en cuanto a la realización de trabajos remunerados. En algunos casos, las personas que se han jubilado de forma anticipada pueden tener limitaciones en la cantidad de ingresos adicionales que pueden percibir sin afectar su pensión.

Estas restricciones pueden variar según la legislación vigente en cada país y deben ser tenidas en cuenta al momento de tomar la decisión de jubilarse anticipadamente. Es importante consultar con expertos en seguridad social para comprender completamente cuáles son las limitaciones y condiciones que aplican en cada caso.

¿Cuál es la edad legal de jubilación?

La edad legal de jubilación varía según el país y puede estar sujeta a cambios en función de las reformas del sistema de seguridad social. En muchos países, la edad de jubilación está determinada por una combinación de factor edad y contribuciones efectuadas al sistema de pensiones.

En general, la tendencia global es aumentar gradualmente la edad de jubilación debido a factores demográficos y económicos. El aumento de la esperanza de vida y la disminución de los recursos disponibles para financiar las pensiones han llevado a muchos gobiernos a elevar la edad en la que los trabajadores pueden acceder a sus beneficios de jubilación.

Es importante estar informado sobre la legislación vigente en relación con la edad legal de jubilación en tu país. Esto te permitirá planificar adecuadamente tu retiro y tener claridad sobre cuándo podrás comenzar a disfrutar de tu merecido descanso.

Factores a considerar antes de tomar la decisión de jubilarse anticipadamente

Antes de decidir optar por la jubilación anticipada, es fundamental evaluar cuidadosamente ciertos factores que pueden afectar tu situación financiera y calidad de vida durante la jubilación.

- Situación financiera: Evalúa tus finanzas personales y asegúrate de contar con los recursos necesarios para cubrir tus gastos durante la jubilación. Considera el costo de vida actual y posibles incrementos en el futuro.

- Sistema de seguridad social: Analiza cómo funciona el sistema de seguridad social en tu país y las penalidades o restricciones asociadas a la jubilación anticipada.

- Salud: Considera tu estado de salud actual y posibles necesidades médicas futuras. Evalúa si estás asegurado o si necesitas contratar un seguro médico privado para cubrir tus gastos de salud durante la jubilación.

- Metas y proyectos futuros: Reflexiona sobre tus metas y proyectos personales para el futuro. Piensa si la jubilación anticipada te permitirá cumplir con ellos o si sería más conveniente continuar trabajando durante algunos años adicionales.

Tomar la decisión de jubilarse anticipadamente es un proceso personal que debe considerar todos estos factores. No existe una respuesta única para todos, por lo que es importante evaluar tu situación particular y contar con el asesoramiento adecuado antes de tomar esta determinación.

Preguntas frecuentes (FAQ)

1. ¿Cuál es la edad de jubilación mínima en mi país?

La edad de jubilación mínima varía según el país. En España, por ejemplo, es de 65 años.

2. ¿Puedo jubilarme antes de la edad establecida?

Sí, en algunos países es posible jubilarse antes de la edad establecida, pero puede haber penalizaciones si no has alcanzado los requisitos mínimos.

3. ¿Cómo puedo calcular cuándo podré jubilarme?

Puedes utilizar calculadoras de jubilación disponibles en línea para obtener una estimación aproximada de cuándo podrás jubilarte, basada en tus cotizaciones y edad actual.

4. ¿Qué ocurre si sigo trabajando después de la edad de jubilación?

En muchos países, al seguir trabajando después de la edad de jubilación, podrías recibir una pensión más alta una vez decidas finalmente retirarte.

5. ¿Cuánto dinero necesito ahorrar para mi jubilación?

No hay una respuesta única para esta pregunta, ya que depende de tus necesidades y estilo de vida. Sin embargo, se recomienda ahorrar al menos un 15% de tu salario para tener una buena jubilación.

Deja una respuesta